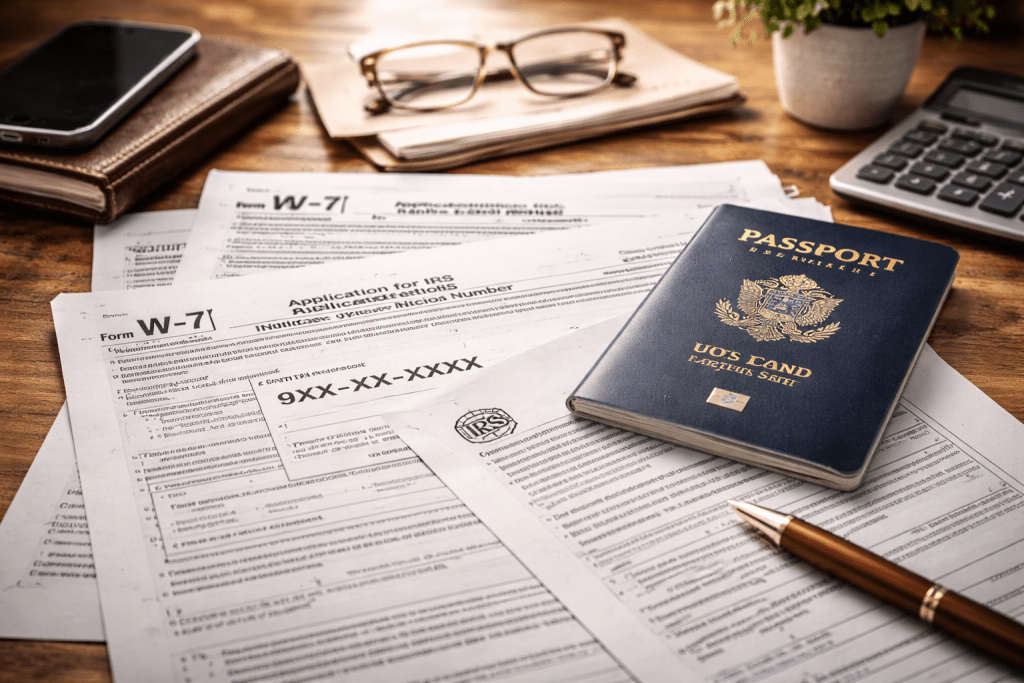

Qué es el ITIN y cómo obtenerlo en 2026 es una de las dudas más comunes para quienes no califican a un Seguro Social. El ITIN es un número fiscal de nueve dígitos que emite el IRS, se tramita con el Formulario W‑7 y documentos de identidad vigentes, y permite declarar impuestos en EE. UU. Pero su valor va más allá: con un ITIN también puedes abrir cuentas de inversión y comenzar a construir patrimonio.

En breve

- El ITIN es un número fiscal del IRS para quienes no califican a un SSN pero deben declarar impuestos.

- No es permiso de trabajo ni otorga estatus migratorio, pero sirve para efectos tributarios.

- Con tu ITIN puedes abrir cuentas de inversión en compañías como Finhabits y comenzar a construir patrimonio en EE. UU.

¿Qué es el ITIN?

El ITIN (Individual Taxpayer Identification Number) funciona como tu identificación fiscal ante el IRS cuando no calificas para un SSN. Siempre empieza con el número 9 y tiene nueve dígitos en total, según la guía oficial del IRS. Su propósito principal es permitir que declares impuestos y cumplas con las leyes tributarias federales.

La distinción entre ITIN y SSN marca una diferencia fundamental. Mientras el SSN abre puertas hacia beneficios del Seguro Social y autorización de empleo formal, el ITIN existe para asuntos tributarios. No modifica tu estatus migratorio ni autoriza empleo. Sin embargo, su importancia radica precisamente en lo que sí permite: cumplir con la ley, construir un historial fiscal documentado, y acceder a servicios financieros que reconocen este número.

Lo que puedes hacer con tu ITIN

Tu ITIN es más que un requisito fiscal. Es una herramienta que te permite participar en la economía formal estadounidense de maneras concretas:

Declarar impuestos y recibir reembolsos. Este es el propósito básico del ITIN: cumplir con tus obligaciones tributarias y, cuando aplique, recibir el dinero que te corresponde.

Establecer historial crediticio. Algunas instituciones financieras aceptan el ITIN para abrir cuentas bancarias y tarjetas de crédito, lo que te permite comenzar a construir un historial que respalde futuras aplicaciones financieras.

Abrir cuentas de inversión. A diferencia de otras empresas, compañías como Finhabits sí permiten invertir tu dinero en USA y abrir una cuenta de inversión con el ITIN, la carta aviso CP565 del IRS o una forma W2 reciente. Esto significa que puedes empezar a hacer crecer tu patrimonio mientras trabajas en Estados Unidos.

Documentar tu presencia económica. Cada declaración presentada suma credibilidad ante instituciones y, para quienes planean establecerse permanentemente, un historial fiscal limpio puede ser relevante en procesos futuros.

ITIN vs. SSN: diferencias clave

| Característica | ITIN | SSN |

| Quién lo emite | IRS (impuestos federales) | Administración del Seguro Social |

| Propósito principal | Identificación fiscal para declarar impuestos | Trabajo autorizado y beneficios del Seguro Social |

| A quién va dirigido | Personas sin SSN que deben declarar | Ciudadanos y ciertos residentes autorizados |

| Da permiso de trabajo | No | Sí, combinado con estatus migratorio válido |

| Acceso a beneficios federales | No da acceso automático | Puede dar derecho a beneficios, según historial |

Cómo tramitar tu ITIN

Nota: Esto es información general con fines educativos. No es asesoría migratoria ni legal. Si tienes dudas sobre tu estatus o tu situación personal, consulta con un profesional calificado.

Para solicitar un ITIN normalmente necesitas: el Formulario W-7 del IRS, documentos vigentes que prueben tu identidad y tu estatus de extranjero, y por lo general tu declaración de impuestos adjunta.

El pasaporte vigente suele ser la opción más simple porque cubre ambos requisitos. Si no tienes pasaporte, el IRS puede pedir una combinación de documentos (por ejemplo, acta de nacimiento y una identificación oficial con foto).

Puedes enviar la solicitud de tres formas: por correo al IRS, con cita en un Taxpayer Assistance Center, o con un Agente Certificador (CAA) autorizado. Un CAA puede revisar tus documentos para evitar enviar originales.

Si tu solicitud está completa, el IRS suele responder en unas 7 semanas, o entre 9 y 11 semanas en temporada alta (enero–abril).

Por qué importa tener tu ITIN en regla

Tu historial fiscal con el ITIN construye evidencia documentada de cumplimiento tributario. Año tras año, cada declaración presentada a tiempo suma credibilidad ante instituciones financieras que evalúan aplicaciones para seguros, productos de inversión y otros servicios que aceptan el ITIN como identificación principal.

Mantener tu ITIN activo también protege tu bolsillo. Sin él, las declaraciones obligatorias no presentadas acumulan multas e intereses que crecen con el tiempo.

Videos para entender e invertir con ITIN

En este video ves cómo usar tu ITIN para empezar a invertir con Finhabits y qué dudas tienen otras personas que están en tu misma situación.

Este episodio de Hábitos Financieros muestra cómo convertir el ITIN en una herramienta para construir patrimonio con disciplina a largo plazo.

Conclusión

El ITIN representa algo más profundo que un simple número de identificación fiscal. En el contexto económico actual de Estados Unidos, donde millones de personas contribuyen al sistema sin tener acceso a un SSN, este número de nueve dígitos se convierte en la herramienta fundamental para participar legalmente en la economía formal, y también para comenzar a invertir.

Si aún no tienes ITIN, el momento de actuar es ahora. Si ya cuentas con tu ITIN, úsalo estratégicamente: declara tus impuestos puntualmente y considera el siguiente paso natural. Abre una cuenta de inversión con Finhabits usando tu ITIN para comenzar a construir patrimonio con metas claras y un horizonte de largo plazo.

Fuentes

- Internal Revenue Service (IRS) – Individual Taxpayer Identification Number (ITIN)

- Internal Revenue Service (IRS) – About Form W-7

- Internal Revenue Service (IRS) – Taxpayer Identification Numbers (TIN)

- Internal Revenue Service (IRS) – How to Apply for an ITIN

- Taxpayer Advocate Service – IRS Processing of ITINs

- SIPC – What SIPC Protects

Todas las fuentes fueron consultadas y verificadas el 02 de enero de 2026.

Disclaimer

Este material se proporciona únicamente con fines informativos y no pretende ofrecer asesoramiento en inversiones, fiscal, migratorio, ni legal. Para orientación fiscal o migratoria, consulte con profesionales calificados en cada área. Todas las imágenes son solo con fines ilustrativos. El servicio de asesoramiento de inversiones es ofrecido por Finhabits Advisors LLC, un asesor de inversiones registrado en la SEC. El registro no implica un cierto nivel de habilidad o entrenamiento. El rendimiento pasado no garantiza resultados o rendimientos futuros. Todas las inversiones implican riesgo y pueden resultar en pérdida de capital. Los valores son ofrecidos a través de Apex Clearing Corporation, miembro de FINRA y SIPC. Los valores en su cuenta están protegidos hasta $500,000 (lo cual incluye un límite de $250,000 en efectivo). Consulta SIPC.org para obtener más detalles.

© Finhabits, Inc. Todos los derechos reservados.